S&P 500'ün 50 günlük hareketli ortalaması neyi işaret ediyor?

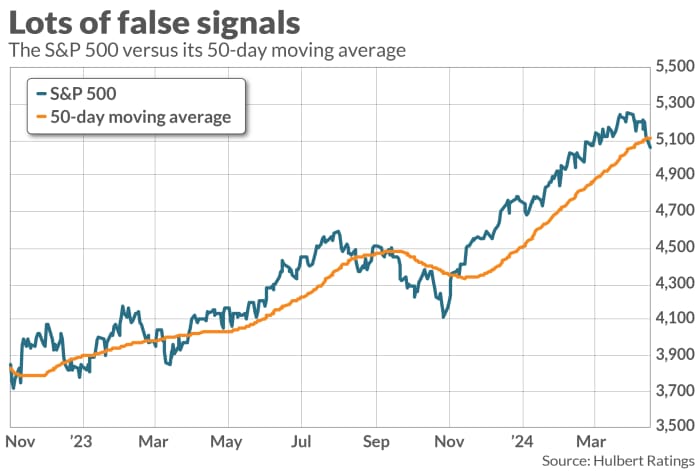

S&P 500'ün 50 günlük hareketli ortalaması hisse senetleri için neyi ifade ediyor. Bazı analistler S&P 500'ün 50 günlük hareketli ortalamasını kırması nedeniyle boğa piyasasının "tehlikede" olduğunu söylüyor

Bir zamanlar hisse senedi yatırımcıları için önemli bir gösterge olan 50 günlük hareketli ortalama, son yıllarda etkisini kaybetmeye başladı. S&P 500 endeksinin Pazartesi günü bu ortalama seviyesinin altına düşmesi eskiden büyük bir endişe kaynağı olurdu. Fakat günümüzde bu durum tek başına bir düşüş sinyali olarak yorumlanamıyor.

Peki, 50 günlük hareketli ortalama neden eskisi kadar güvenilir değil?

Endeks Fonlarının Yükselişi: 1993 yılında ilk geniş piyasa endeks fonu (SPDR S&P 500 ETF SPY) piyasaya sürüldü. Bu, yatırımcıların tek bir işlemle tüm S&P 500 endeksine yatırım yapmalarını kolaylaştırdı.

İndirimli Komisyoncuların Artışı: Çevrimiçi indirim komisyoncularının ortaya çıkışı, aracılık ücretlerini önemli ölçüde düşürdü. Bu da yatırımcıların daha sık alım satım yapmalarını ve 50 günlük hareketli ortalama gibi teknik göstergelere göre piyasaya girip çıkmalarını kolaylaştırdı.

Bu iki gelişmenin sonucunda, 50 günlük hareketli ortalama sinyallerine göre hareket eden yatırımcı sayısında önemli bir artış yaşandı. Bu artan kalabalık, eskiden işe yarayan stratejinin etkisini azalttı. Yatırımcıların büyük bir kısmı aynı sinyalleri takip ettiğinde, bu sinyallerin piyasa fiyatlarını etkileme gücü zayıflıyor.

Bütün bunlarla birlikte bazı teknik analiz uzmanları 50 günlük hareketli ortalamanın hala işe yaradığını ifade ediyor. MarketWatch'tan Joseph Adinolfi yaptığı teknik analizde S&P 500'ün 50 günlük hareketli ortalamasını kırması nedeniyle boğa piyasasının "tehlikede" olduğunu söylüyor. Bespoke Investment Group ise S&P 500'ün yükseliş trendini kırmasının potansiyel olarak düşüş eğilimi gösterdiğini açıkladı.

.png)